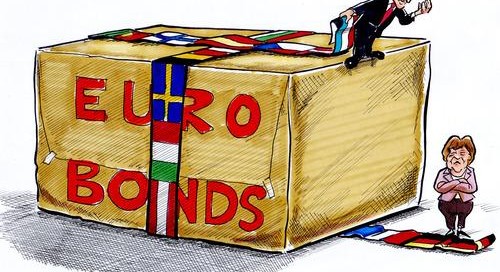

Gli “eurobond” per ora sono solo un progetto di cui se ne parla da venti anni ma sarebbero dei Bot emessi dall’Unione Europea (obbligazioni europee) come strumento di tutela comune in grado di alleggerire la pressione dei mercati sui debiti pubblici dei paesi europei; uno strumento che impedirebbe all’aggressività del mercato finanziario di azzannare le nazioni che versano in difficoltà (come Grecia, Spagna, Italia, Portogallo, Irlanda) e le consentirebbe di finanziarsi pagando un tasso d’interesse più basso proprio poiché gli eurobond verrebbero garantiti da tutta l’Europa (ed in particolare anche da parte degli stati più solidi).

La Germania è avversa agli eurobond perché essi sarebbero emessi ad un tasso di interesse medio europeo, quindi, più alto di quello di mercato praticato per i propri Bond, inoltre, non intende accollarsi una parte degli oneri e dei rischi risalenti dai Paesi europei più indebitati che, tradotto in soldoni, si tratta di un ulteriore onere da sommare al già superiore costo di finanziamento relativo agli eurobond stessi. Otre a queste due componenti negative ve ne sarebbe una terza, il rischio che con gli eurobond si verifichi il cosiddetto “azzardo morale”, ovvero il moltiplicarsi di comportamenti opportunistici e rischiosi, che gli stati poco virtuosi potrebbero intraprendere dietro lo scudo delle obbligazioni comuni. Insomma, l’introduzione di qualsiasi forma di debito condiviso rappresenterebbe una sorta di premio per gli stati inadempienti ed un castigo per chi si è comportato secondo le regole.

La Germania, però, nonostante sia ancora un’economia in crescita ed il motore trainante europeo, capace di finanziarsi a costi molto contenuti, deve il suo successo soprattutto all’attivo della bilancia commerciale, quindi, alle esportazioni che per la stragrande maggioranza avvengono all’interno della zona euro. Bisogna precisare che la Germania in assenza di moneta unica avrebbe un “marco” maggiormente valutato, ergo, un volume delle esportazioni inferiori. La crisi dei debiti sovrani degli stati più indebitati sta riversandosi sulle economie reali di tutti gli stati europei e sta peggiorando le prospettive di export della stessa Germania che, anche per questo motivo, fino ad un certo punto può anteporre i propri interessi nazionali di breve periodo al rischio sistemico che si intravede all’orizzonte.

Otre queste considerazioni sulla crisi europea, in prospettiva, ve ne sono altre più gravose.

In ogni crisi c’è sempre chi ci perde ma c’è sempre anche chi ci guadagna. Nel caso della crisi dei debiti sovrani chi ci guadagna sono i gruppi bancari cinesi ed in qualche misura anche quelli americani, meno esposti in titoli di debito europei, che stanno cogliendo l’occasione per acquisire nuovi rami d’attività e/o penetrare, senza difficoltà, i mercati del Vecchio Continente. In tal senso sono favoriti anche dalla nuova normativa prudenziale bancaria europea (Basilea 3) che impone criteri di patrimonializzazione ancora più stringenti: se da una parte i grandi gruppi bancari riusciranno comunque ad adempiere ai nuovi requisiti e a uscire quasi indenni dalle future crisi proprio in virtù delle proprie dimensioni, della diversificazione dei propri prodotti e dagli inquadramenti gestionali della nuova normativa, le piccole banche, invece, proprio perché offrono una gamma di prodotti e attività più limitate, faticheranno a raggiungere i nuovi requisiti patrimoniali e diventeranno facili prede per i gruppi meglio capitalizzati, ovvero le banche d’affari del Nuovo Continente e dell’Estremo Oriente.

Il vero problema dell’Europa è che, per la prima volta nella storia, ad una unione monetaria non si è anche contemporaneamente verificata una unione fiscale. L’eurozona è una unione “zoppa” perché un qualsivoglia intervento in campo economico non può contare su entrambi gli strumenti di politica monetaria e gli strumenti di politica fiscale. Per quanto riguarda questi ultimi, ogni nazione europea ha margini talmente ampi per recepire le norme europee da rendere blando il processo di convergenza fiscale tra i vari stati.

In caso di “shock asimmetrici”, cioè a delle crisi economiche che colpiscano un solo paese o una sola area geografica, non abbiamo le leve adeguate che permetterebbero di risolvere le crisi, infatti, dato che in un’area valutaria comune manca la possibilità di usare la svalutazione del cambio (strumento che normalmente permette di riportare alla crescita aumentando le esportazioni e abbassando contemporaneamente le importazioni divenute più care), occorrerebbero altre condizioni per riassorbire la crisi, come la mobilità del lavoro e una politica fiscale comune, entrambi assenti nell’unione monetaria dell’euro, e presenti invece negli USA.

Gli stati europei tutti non hanno il coraggio o l’interesse o la voglia di confederarsi (come ad esempio è avvenuto negli Stati Uniti) per creare una unica grande nazione europea e questo ci costa (e pure troppo).

Il debito giapponese supera il 200% del PIL, quello Usa il 100%, eppure questi paesi non hanno subito la stessa nostra perdita di fiducia né gli stessi attacchi speculativi, perché Giappone e Usa hanno una banca centrale che può acquistare titoli direttamente dallo Stato, stampando dollari o yen, nel caso in cui i mercati si rifiutino di farlo. Ciò consente di mantenere forti disavanzi facendo politiche fiscali espansive per sostenere l’economia in tempi di crisi, senza incorrere in grossi problemi immediati di sfiducia dei mercati e insostenibilità del debito (ovviamente il problema da controllare resterebbe il fenomeno dell’inflazione).

Le uniche vere strade per uscire dalla crisi sono due: uscire dall’euro o integrarsi politicamente e fiscalmente.

Nel primo caso, la ristrutturazione dei debiti sovrani, o anche un default, consentirebbe in linea teorica una più veloce ripresa dell’economia grazie alla svalutazione, come successo in Argentina. Però, il primo accenno di uscita dall’euro da parte di un paese dell’unione innescherebbe una corsa devastante agli sportelli delle banche, in quanto, i depositanti si precipiterebbero per evitare la svalutazione spostando i propri fondi in investimenti-rifugio più sicuri.

In tal caso i governi dovrebbero agire di sorpresa, bloccando o limitando i prelievi in via preventiva, e poi svalutare tornando alla moneta nazionale senza scatenare la corsa. Ad ogni modo, il debito esterno di tali paesi continuerebbe a essere denominato in euro, quindi, il peso di quel debito aumenterebbe rispetto alla valuta locale svalutata: in caso di uscita dall’euro il debito dovrebbe certamente subire una rinegoziazione, cioè una parte non restituita e il resto restituito in tempi più lunghi, generando comunque sfiducia e tempi di degenza per l’economia abbastanza lunghi.

Nel secondo caso – la strada verso l’integrazione politico-fiscale – bisogna procedere in maniera più decisa verso un’ integrazione tra i paesi europei, una delle classiche condizioni necessarie a far funzionare un’unione monetaria. Tramite gli eurobond si velocizzerebbe tale integrazione: i governi avrebbero accesso a risorse sufficienti, e a tassi di interesse contenuti, per rimettere in ordine le finanze pubbliche senza essere esposti ad attacchi speculativi di breve termine e, contemporaneamente, avrebbero margini sufficienti per eventuali ristrutturazioni del debito.

Nel seguire questa strada, però, dovrebbero essere affrontati anche i problemi strutturali, connessi alla competitività tedesca e al suo modello di crescita basato sulle esportazioni. La Germania dovrebbe abbandonare, almeno parzialmente, le politiche fiscali e salariali restrittive, in modo che la sua economia perda un po’ di competitività e basi il proprio modello di crescita non solo sulle esportazioni, ma anche sul rilancio della domanda interna.